Bài viết sử dụng mẫu từ 96 ngân hàng ở 6 quốc gia ASEAN nghiên cứu về tác động của cạnh tranh ngân hàng đến ổn định ngân hàng trong giai đoạn 2010-2021. Sau khi đưa ra các khái niệm và cách thức đo lường cạnh tranh và ổn định ngân hàng, nhóm tác giả thực hiện hồi quy SGMM để phân tích tác động này. Kết quả thực nghiệm cho thấy, ngân hàng có sức mạnh thị trường cao sẽ ổn định hơn, hay nói cách khác, sự cạnh tranh ngân hàng càng gay gắt càng gây ra sự bất ổn ngân hàng ở các quốc gia này.

Giới thiệu

Cạnh tranh ngân hàng (bank competition) là vấn đề luôn được các nhà nghiên cứu xem xét một cách thận trọng, nhất là tác động của cạnh tranh đến ổn định ngân hàng (Nguyễn Đức Trường, Hà Tú Anh và Nguyễn Thị Thanh Bình, 2018).

Bởi đến nay vẫn luôn tồn tại hai quan điểm chính: (i) Quan điểm cạnh tranh có ảnh hưởng tiêu cực đến ổn định ngân hàng (cạnh tranh – bất ổn), (ii) Quan điểm cạnh tranh có ảnh hưởng tích cực đến ổn định ngân hàng (cạnh tranh – ổn định) (Sang, Vinh và Long, 2019).

Cụ thể, ở nhóm thứ (i), các tác giả cho rằng, cạnh tranh làm suy yếu ổn định ngân hàng. Quan điểm này được Keeley (1990), Saunders và Wilson (1996) ủng hộ. Ở một góc nhìn khác, nhóm ủng hộ quan điểm (ii) lại cho rằng, cạnh tranh lại không phải là yếu tố gây tổn thương cho ngân hàng, thậm chí là cần thiết để tăng cường ổn định tài chính (Berger, Klapper và Turk-Ariss, 2009; Boyd và De Nicolo, 2005; Boyd và Runkle, 1993; Caminal và Matutes, 2002…)

Nghiên cứu này tập trung vào tác động của sức mạnh thị trường, với nội dung tiếp theo là thảo luận về khái niệm và cách đo lường cạnh tranh ngân hàng, nội dung cơ bản về ổn định ngân hàng, tác động của cạnh tranh đến ổn định ngân hàng, từ đó đưa ra các kết luận và hàm ý chính sách.

Cơ sở lý luận và phát triển giả thuyết

Sự cạnh tranh ngân hàng có thể hiểu như là sự phủ định của sức mạnh thị trường (Badarau và Lapteacru, 2020). Nói cách khác, càng có nhiều sự cạnh tranh ngân hàng càng làm xói mòn sức mạnh thị trường (Berger, Klapper và Ariss, 2009). Thị trường cạnh tranh hoàn hảo được xem là không có sức mạnh thị trường và ngược lại thị trường độc quyền có sức mạnh thị trường cao nhất (Church và Ware, 2000).

Do vậy, nhiều tác giả đã ngầm hiểu về cạnh tranh ngân hàng thông qua khái niệm về sức mạnh thị trường hay năng lực cạnh tranh (Cetorelli, 2004; Fernández de Guevara, Maudos và Perez, 2005; Martin R Goetz, 2018; Klapper và cộng sự, 2009; Owen và Pereira, 2018; Shaffer, 2004; Sang, Vinh và Long, 2019).

Mối quan hệ giữa cạnh tranh – bất ổn được đề cập từ khá sớm. Từ quan điểm lý thuyết và thực nghiệm, có một mối quan hệ không rõ ràng giữa sức mạnh thị trường và sự ổn định ngân hàng (Ahamed and Mallick, 2019). Mô hình lý thuyết đầu tiên phải kể đến là Marcus (1984) và sau đó nghiên cứu thực nghiệm đầu tiên do Keeley (1990) thực hiện. Cả hai đều cho rằng, cạnh tranh làm suy yếu ổn định ngân hàng. Các nghiên cứu thực nghiệm sau đó cũng ủng hộ quan điểm này, cụ thể: mô hình lý thuyết đầu tiên phải kể đến là Marcus (1984) và sau đó nghiên cứu thực nghiệm đầu tiên do Keeley (1990) thực hiện. Tiếp sau đó còn có các nghiên cứu của Saunders and Wilson (1996); Allen and Gale (1998); Beck (2008); Berger, Klapper and Turk-Ariss (2009); Carletti và Vives (2009); Ariss (2010)…

Tuy nhiên, ở góc nhìn khác, cạnh tranh là cần thiết để tăng cường ổn định tài chính do khắc phục được những hạn chế của thị trường độc quyền (Caminal và Matutes, 2002). Nghiên cứu của Boyd và Runkle (1993) đã giải thích quan điểm này dựa trên hai lập luận chính – vấn đề “quá lớn để sụp đổ” và “quá lớn để giám sát”.

Boyd and De Nicolo (2005) đưa ra “giả thuyết cạnh tranh – ổn định” và cho rằng cạnh tranh lớn hơn góp phần duy trì sự ổn định trên thị trường ngân hàng, với lập luận rằng, sức mạnh thị trường cao hơn, mức độ tập trung cao vào một số ngân hàng làm tăng chi phí đi vay cho các doanh nghiệp, khiến người đi vay lựa chọn các dự án rủi ro để chi trả từ các khoản vay, do đó làm tăng rủi ro vỡ nợ của doanh nghiệp. Quan điểm này nhận được sự ủng hộ của nhiều tác giả như: Berger, Klapper và Turk-Ariss (2009); De Nicolo và Loukoianova (2007); Uhde và Heimeshoff (2009)…

Các nghiên cứu đã chỉ ra, việc giải ngân tín dụng nhiều hơn cho các khoản vay nhỏ lẻ, giúp ngân hàng có sức mạnh thị trường lớn hơn (Ahamed và Mallick, 2019; Di Patti và Dell’ariccia, 2004; Petersen và Rajan, 1995). Do vậy, nghiên cứu này, kỳ vọng, trong lĩnh vực tài chính toàn diện, các ngân hàng ở ASEAN có sức mạnh thị trường càng lớn có thể chịu đựng được rủi ro tốt hơn, hay nói cách khác sự cạnh tranh ảnh hưởng tiêu cực đến sự ổn định của ngân hàng. Do vậy, nhóm tác giả đưa ra giả thuyết: Sự cạnh tranh ngân hàng tác động tiêu cực đến ổn định ngân hàng.

Các biến và dữ liệu

Biến đại diện cho cạnh tranh ngân hàng

Chỉ số Lerner được sử dụng phổ biến và được các tác giả ưu tiên sử dụng trong nghiên cứu, chẳng hạn: Ahamed và Mallick (2019); Beck và cộng sự (2013); Elzinga và Mills (2011); M. Nguyen, Skully và Perera (2012); S.Kasman và A.Kasman (2015)… Theo Berger, Klapper và Turk-Ariss (2009) chỉ số Lerner là thước đo sức mạnh thị trường duy nhất được tính ở cấp ngân hàng.

Do vậy, nhóm tác giả sử dụng chỉ số Lerner (trong mô hình ký hiệu là Lerner) để đo lường mức độ cạnh tranh của ngân hàng. Nó được coi là thước đo chính xác nhất về cạnh tranh của từng ngân hàng (Carbo-Valverde, Rodriguez-Fernandez và Udell, 2009). Bản chất của sức mạnh định giá được phản ánh thông qua chỉ số Lerner vì nó đo lường khoảng cách giữa giá cả và chi phí cận biên được biểu thị bằng phần trăm giá cả. Hay nói cách khác, chỉ số này cho thấy mức độ mà ngân hàng có thể tăng giá vượt quá chi phí cận biên của nó (Ahamed và Mallick, 2019).

Trong quá trình xác đinh chỉ số Lerner, cần xác định ra MCit, nhóm tác giả thu thập các dữ liệu về tổng chi phí (tổng chi phí lãi và chi phí phi lãi), chi phí lao động, chi phí hoạt động và quản lý, chi phí lãi của các ngân hàng (nguồn WorldScope – lấy từ Datastream) và thực hiện hồi quy Fixed-Effects để hỗ trợ tính các hệ số. Sau khi chạy hồi quy FEM theo phương trình trên, ước lượng được các hệ số hồi quy, nhóm tác giả tính toán chi phí biên (MCit). Sau khi có được chi phí biên MCit, tiếp tục tính Lerner theo công thức:

Trong đó:

Pit là giá của tổng tài sản tính theo tỷ lệ giữa tổng doanh thu (lãi và thu nhập ngoài lãi) trên tổng tài sản của ngân hàng i tại thời điểm t.

MCit là chi phí biên của việc sản xuất thêm một đơn vị sản lượng.

Chỉ số Lerner được hiểu là nghịch đảo của cạnh tranh. Giá trị của chỉ số này càng thấp, mức độ cạnh tranh càng cao; và ngược lại nếu giá trị của chỉ số này càng cao, đồng nghĩa với sự cạnh tranh giữa các ngân hàng là thấp.

Các biến đại diện cho ổn định ngân hàng

Sự bất ổn ngân hàng cũng có thể thể hiện qua việc các ngân hàng mất khả năng thanh toán, thường được đặc trưng bởi một lượng lớn các khoản nợ xấu không lường trước được (Ngalawa, Tchana và Viegi, 2016; Guy và Lowe, 2011). Do vậy, tỷ lệ nợ xấu so với tổng tài sản, thước đo truyền thống cho rủi ro của tín dụng ngân hàng, được nhiều nhóm tác giả sử dụng như Fernández, González và Suárez (2016); S.Kasman và A.Kasman (2015); Guy và Lowe (2011); Nier và Baumann (2006); Martinez Peria và Schmukler (2001)… Trong nghiên cứu này, nhóm tác giả dùng biến -NPLTA để cùng chiều dấu kỳ vọng với ln (Zscore) nhằm thuận tiện trong phân tích.

Ngoài ra, nhóm tác giả lựa chọn làm biến đại diện tiếp theo cho sự ổn định của ngân hàng là Zscore vì chỉ số này được sử dụng rộng rãi. Có thể thấy, chỉ số này được sử dụng ở các nghiên cứu của Čihák và Hesse (2010); Delis, Tran và Tsionas (2012); Goetz (2015); Houston, Lin, Lin và Ma (2010); Jiménez, Lopez và Saurina (2013);… Chỉ số được tính theo công thức như sau:

Zscoreit = (ROAit + EQAit) / (σ(ROA)it)

Trong đó:

ROA: Tỷ lệ lợi nhuận bình quân trên tổng tài sản

EQA: Vốn chủ sở hữu trên tổng tài sản.

(ROA): Độ lệch chuẩn của ROA

i, t: Ngân hàng thứ i, và năm t

Chỉ số này có ý nghĩa vô cùng quan trọng trong việc đo lường sự ổn định ngân hàng. Chỉ số này sự biến động khá cao, do vậy nhóm tác giả đồng ý với quan điểm của Beck, De Jonghe và Schepens (2013); Houston và cộng sự (2010); Laeven và Levine (2009) sử dụng logarit tự nhiên của Zscore, ký hiệu: ln(Zscore).

Các biến kiểm soát khác

Trong nghiên cứu này, nhóm tác giả sử dụng các biến kiểm soát, gồm:

– Logarit tự nhiên của tổng tài sản (lnTA) đại diện cho quy mô ngân hàng (Bank Size) theo gợi ý của Adusei (2015), Khan, Scheule và Wu (2017); Morgan và Pontines (2014); Boot và Thakor (2000).

– Tỷ lệ dự phòng rủi ro cho vay trên tổng số khoản cho vay (LossProv) được sử dụng để tính toán rủi ro danh mục cho vay của từng ngân hàng, theo gợi ý của Ahamed và Mallick (2019); Raza, Ansari và Younis (2012).

– Tỷ lệ thu nhập ngoài lãi trên tổng thu nhập hoạt động (NonIncome) đại diện cho sự đa dạng trong thu nhập (Income Diversification) theo gợi ý của DeYoung và Rol (2001); Abuzayed, Al-Fayoumi và Molyneux (2018); Adusei (2015); Ashraf, Ramady và Albinali (2016); Kaur và cộng sự (2019).

– Tỷ lệ vốn chủ sở hữu (EQA) để kiểm soát rủi ro vốn (Bank Equity) vì các ngân hàng có vốn hóa tốt được cho là ít rủi ro hơn theo gợi ý của Berger và cộng sự (2009); Delis và Kouretas (2011); Li và Malone (2016).

– Tỷ lệ giữa tổng tài sản sinh lời trên tổng tài sản (ký hiệu EAtoTA) được sử dụng đại diện cho việc chất lượng quản lý (Management Quality). Chất lượng quản lý tốt hơn có thể giảm thiểu việc chấp nhận rủi ro quá mức (Ahamed và Mallick, 2019; Poghosyan và Čihak, 2011).

– Tốc độ tăng trưởng GDP (GDPrate) được sử dụng để kiểm soát sự phát triển kinh tế và chu kỳ kinh doanh của nền kinh tế.

Dữ liệu

Nghiên cứu này thu thập dữ liệu từ 96 ngân hàng ở sáu quốc gia ASEAN, bao gồm: Indonesia, Malaysia, Philippines, Singapore, Thái Lan và Việt Nam trong thời gian từ năm 2010 đến năm 2021, bởi quãng thời gian này nền kinh tế ASEAN được phục hồi sau khủng hoảng và đa số các quốc gia trong khu vực đều có sự chú ý và những động thái nhất định cho tiến trình thúc đẩy tài chính toàn diện (CARD MRI và UNCDF, 2020; Loo, 2019; MAS, 2006; Rahman, 2015). Dữ liệu được thu tập từ WorldScope, được trích xuất từ (Datastream, 2022), cơ sở dữ liệu IMF (FAS, 2021).

Tác động của cạnh tranh ngân hàng đến ổn định ngân hàng

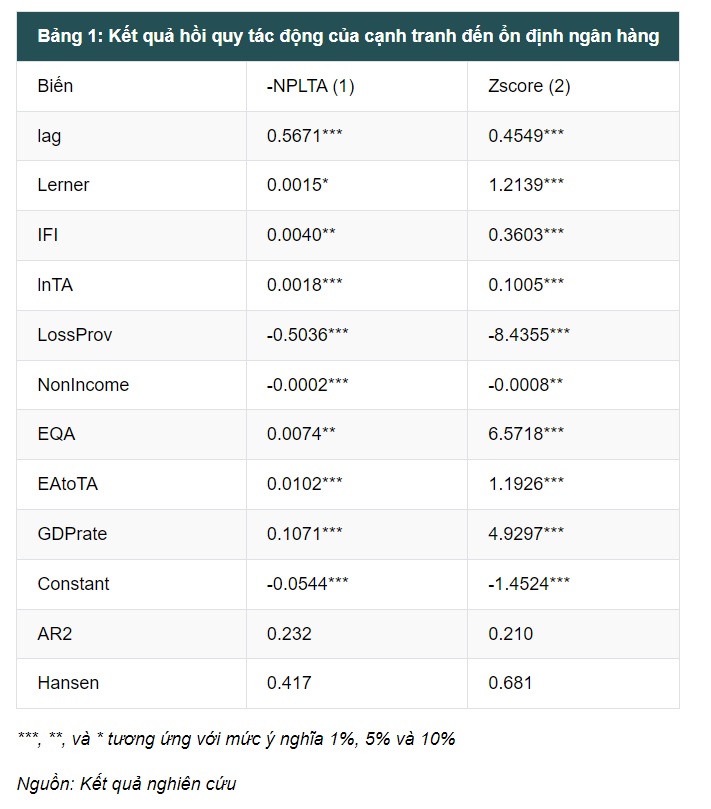

Nhóm tác giả thực hiện hồi quy SGMM để ước lượng tác động của cạnh tranh đến ổn định ngân hàng và có kết quả được thống kê ở Bảng 1. Theo đó, hệ số của biến Lerner ở cả hai có kết quả lần lượt là 0,0015; 1,2139. Các kết quả đúng chiều kỳ vọng và có độ tin cậy hầu hết các biến còn lại đều có kết quả đúng như kỳ vọng và ý nghĩa thống kê ở mức 1-10%. Các biến kiểm soát cũng đều có kết quả đúng kỳ vọng.

Kết quả này cho thấy, khi Lerner càng tăng tỷ lệ nợ xấu sẽ giảm và chỉ số Zscore tăng tương ứng theo hệ số hồi quy ở các mô hình. Hệ số Lerner càng cao cho thấy sức cạnh tranh thấp, chính vì vậy, sự cạnh tranh càng cao ở các ngân hàng, nợ xấu càng gia tăng và làm suy giảm Zscore, hay nói rõ hơn là làm suy giảm sự ổn định của ngân hàng.

Kết quả này được ủng hộ bởi nghiên cứu của các tác giả Saunders và Wilson (1996); Allen và Gale (1998); Carletti và Vives (2009); Berger, Klapper và Turk-Ariss (2009); Ariss (2010) và Ahamed (2019). Các nghiên cứu này đều có chung quan điểm rằng, sự gia tăng mức độ quyền lực thị trường dẫn đến sự ổn định của ngân hàng và ngụ ý quyền lực ảnh hưởng thị trường tăng có thể tăng cường an toàn hoạt động ngân hàng và góp phần ổn định kinh tế ở các quốc gia đang phát triển.

Kết luận và hàm ý chính sách

Nghiên cứu tập trung vào phân tích tác động của cạnh tranh ngân hàng đến ổn định ngân hàng. Từ đó cung cấp thêm bằng chứng thực nghiệm về tác động này ở các quốc gia ASEAN trong giai đoạn 2010-2021. Cụ thể, sự cạnh tranh gay gắt giữa các ngân hàng làm giảm sức mạnh thị trường sẽ ảnh hưởng tiêu cực đến sự ổn định của ngân hàng, hay nói cách khác các ngân hàng nâng cao năng lực cạnh tranh sẽ tốt hơn cho ổn định ngân hàng ở các quốc gia này. Các nhà nhà quản lý, nhà làm chính sách, cần có những biện pháp khuyến khích, thúc đẩy và tạo điều kiện cho các ngân hàng nâng cao năng lực thị trường, cạnh tranh lành mạnh, minh bạch trong hệ thống ngân hàng; tăng cường kiểm tra, giám sát chất lượng tín dụng, giám sát rủi ro, khuyến khích nâng cao chất lượng, cập nhật xu hướng công nghệ.

Tài liệu tham khảo:

- Adusei, M. (2015), The impact of bank size and funding risk on bank stability. Cogent Economics and Finance, 3(1), 1–19. https://doi.org/10.1080/23322039.2015.1111489

- Allen, F., và Gale, D. (1998), Optimal financial crises. The Journal of Finance, 53(4), 1245–1284;

- Ariss, R. T. (2010), On the implications of market power in banking: Evidence from developing countries. Journal of Banking và Finance, 34(4), 765–775;

- Beck, T., De Jonghe, O., và Schepens, G. (2013), Bank competition and stability: Cross-country heterogeneity. Journal of Financial Intermediation, 22(2), 218–244;

- Berger, A. N., Klapper, L. F., và Turk-Ariss, R. (2009), Bank competition and financial stability. Journal of Financial Services Research, 35(2), 99–118. https://doi.org/10.1007/s10693-008-0050-7;

- Boot, A. W. A., và Thakor, A. V. (2000), Can relationship banking survive competition? The Journal of Finance, 55(2), 679–713;

- Boyd, J. H., và De Nicolo, G. (2005), The theory of bank risk taking and competition revisited. The Journal of Finance, 60(3), 1329–1343;

- De Nicolo, G., và Loukoianova, E. (2007), Bank ownership, market structure and risk.

- Delis, M. D., và Kouretas, G. P. (2011), Interest rates and bank risk-taking. Journal of Banking and Finance, 35(4), 840–855. https://doi.org/10.1016/j.jbankfin.2010.09.032;

- FAS. (2021), Financial Access Survey – About FAS. Retrieved April 5, 2021, from https://data.imf.org/?sk=E5DCAB7E-A5CA-4892-A6EA-598B5463A34CvàsId=1412015057755;

- Fernández, A. I., González, F., và Suárez, N. (2016). Banking stability, competition, and economic volatility. Journal of Financial Stability, 22, 101–120. https://doi.org/10.1016/j.jfs.2016.01.005;

- Goetz, Martin R. (2018), Competition and bank stability. Journal of Financial Intermediation, 35, 57–69;

- Guy, K., và Lowe, S. (2011), Non-performing loans and bank stability in Barbados. Economic Review (Vol. 37). Retrieved from www.centralbank.org.bb;

- Houston, J. F., Lin, C., Lin, P., và Ma, Y. (2010), Creditor rights, information sharing, and bank risk taking. Journal of Financial Economics, 96(3), 485–512. https://doi.org/10.1016/J.JFINECO.2010.02.008;

- Jiménez, G., Lopez, J. A., và Saurina, J. (2013), How does competition affect bank risk-taking? Journal of Financial Stability, 9(2), 185–195. https://doi.org/https://doi.org/10.1016/j.jfs.2013.02.004;

- Li, X., và Malone, C. B. (2016), Measuring Bank Risk: An Exploration of Z-Score. SSRN Electronic Journal, (January). https://doi.org/10.2139/ssrn.2823946;

- Marcus, A. J. (1984), Deregulation and bank financial policy. Journal of Banking và Finance, 8(4), 557–565;

- Morgan, P., và Pontines, V. (2014), Financial Stability and Financial Inclusion. SSRN Electronic Journal, (488). https://doi.org/10.2139/ssrn.2464018;

- Ngalawa, H., Tchana, F. T., và Viegi, N. (2016), Banking instability and deposit insurance: the role of moral hazard. Journal of Applied Economics, 19(2), 323–350. https://doi.org/10.1016/S1514-0326(16)30013-7;

- Nguyễn Đức Trường, Hà Tú Anh, và Nguyễn Thị Thanh Bình. (2018), Cạnh tranh và ổn định hệ thống ngân hàng tại Việt Nam. Tạp Chí Ngân Hàng, 23. Retrieved from http://tapchinganhang.gov.vn/canh-tranh-va-on-dinh-he-thong-ngan-hang-tai-viet-nam.htm;

- Nier, E., và Baumann, U. (2006), Market discipline, disclosure and moral hazard in banking. Journal of Financial Intermediation, 15(3), 332–361;

- Raza, A., Ansari, R. H., và Younis, M. U. (2012), Does the loan loss provision profitability in case of Pakistan ? Asian Economic and Financial Review, 2(7), 772–783;

- Sang, N. M., Vinh, N. T. H., và Long, L. H. (2019), Sức mạnh thị trường và sự ổn định tài chính của các ngân hàng thương mại Việt Nam. Công Nghệ ngân Hàng, Số 7, 12–20;

- Shaffer, S. (2004), Patterns of competition in banking. Journal of Economics and Business, 56(4), 287–313. https://doi.org/10.1016/j.jeconbus.2003.10.003.